Insurance Linked Securities – Marktüberblick Sommer 2021

Inflationsszenarien und die Sorge vor steigenden Zinsen sowie die immer drängendere Frage, wie weit die klassischen Anlagemärkte heute ausgereizt sind, führen zu zunehmender Nervosität auf den Kapitalmärkten. In diesem Umfeld bleibt das Interesse an Insurance Linked Securities als diversifizierendes Element in einem Anlageportfolio in der ersten Hälfte des Jahres 2021 ungebrochen, was sich in einem hohen Neuemissions-Volumen und einem aktiven Sekundärmarkthandel zeigt. Dennoch stellten sich aufgrund einiger mittelgrosser Ereignisse und der Nachwirkungen der Covid-Krise Herausforderungen für die Anlageklasse. In diesem Markt-Update möchten wir die ersten Monate des Jahres Revue passieren lassen und einen Blick auf die gegenwärtige Lage für die Anlageklasse werfen.

Ereignisse

Ereignisseitig dominierten Wintersturm Uri und, eher peripher, eine regeninduzierte Inlandflut in Australien die Nachrichtenlage. Wintersturm Uri war dabei weniger ein „Sturm“-Ereignis, sondern suchte als Kältewelle Ende Februar grosse Teile von Texas heim und bescherte in der Folge der Versicherungsindustrie das kostspieligste Einzelereignis seit den Hurrikanen von 2017 (Harvey, Irma, Maria).

Im Cat Bond Segment zeigte Wintersturm Uri durchaus Spuren. Infolge der Schadens-aggregierung, zu welcher Uri massgeblich beitrug, rechnen wir mit einigen (Teil)-Ausfällen in Programmen der Nationwide und der Allstate. Für eine abschliessende Bewertung im Bereich privater Kontrakte scheint es uns noch zu früh. Wir erwarten aber, dass riskante Aggregat-Verträge der Risikoperiode Sommer 2020 bis Sommer 2021, die schon die Stürme und Buschbrände der zweiten Jahreshälfte 2020 deckten, signifikant betroffen sein können. Zusätzlich starten nun auch aggregierende Retrozessionsverträge der Januar 2021 Erneuerung riskanter als geplant in die Hurrikansaison.

Für die Solidum Fonds war diese Problematik nicht von Relevanz. Uri verursachte einen marginalen Verlust von 20bps im Solidum ELS SAC 2 und war ansonsten nur ein reines Volatilitätsereignis.

Die australischen Inland-Fluten betrafen den Cat Bond Markt nicht, können aber bei aggressiven Privat-Transaktionen für australische Kunden durchaus zu Ausfällen einzelner Kontrakte führen. Solidum hielt sich in den letzten Jahren wegen als unzulänglich erachteten Prämien aus diesem Segment heraus.

Covid

Im Bereich der transformierten Rückversicherung ist die Situation weiterhin komplex. Viele Marktteilnehmer, die wie die Schweizer Rück grosszügig Deckung an Erstversicherer mit relevantem Industrie- und Grosskundengeschäft vergeben hatten, kämpfen mit erheblichen Schwierigkeiten, solche Verträge korrekt zu bewerten, da viele Deckungsfragen weiterhin ungeklärt verbleiben und zukünftige Forderungen drohen. So berichtete in der ersten Juniwoche z.B. die Axa France über ein kostspieliges Settlement mit französischen Restaurantketten, welches über Rückversicherungsarrangements durchaus Auswirkungen auf solche ILS Fonds haben könnte, die der Axa Deckung für das Jahr 2020 gegeben hatten. Effekte dieser Art führten in vielen Portfolios zu Verlusten oder zu der Notwendigkeit, grössere Sidepockets zu etablieren, was sich in unbefriedigenden Anlageergebnissen niederschlug.

In den Solidum Portfolien konnten solche Probleme durch ein gewissenhaftes Underwriting und durch restriktive Auswahl von Gegenparteien mit möglichst transparentem Versicherungsgeschäft vermieden werden. Unter keinem transformierten Rückversicherungsvertrag in den Solidum Portfolien wurden Corona-bedingte Schäden oder Reservepositionen angemeldet.

Solidum Fonds in 2021

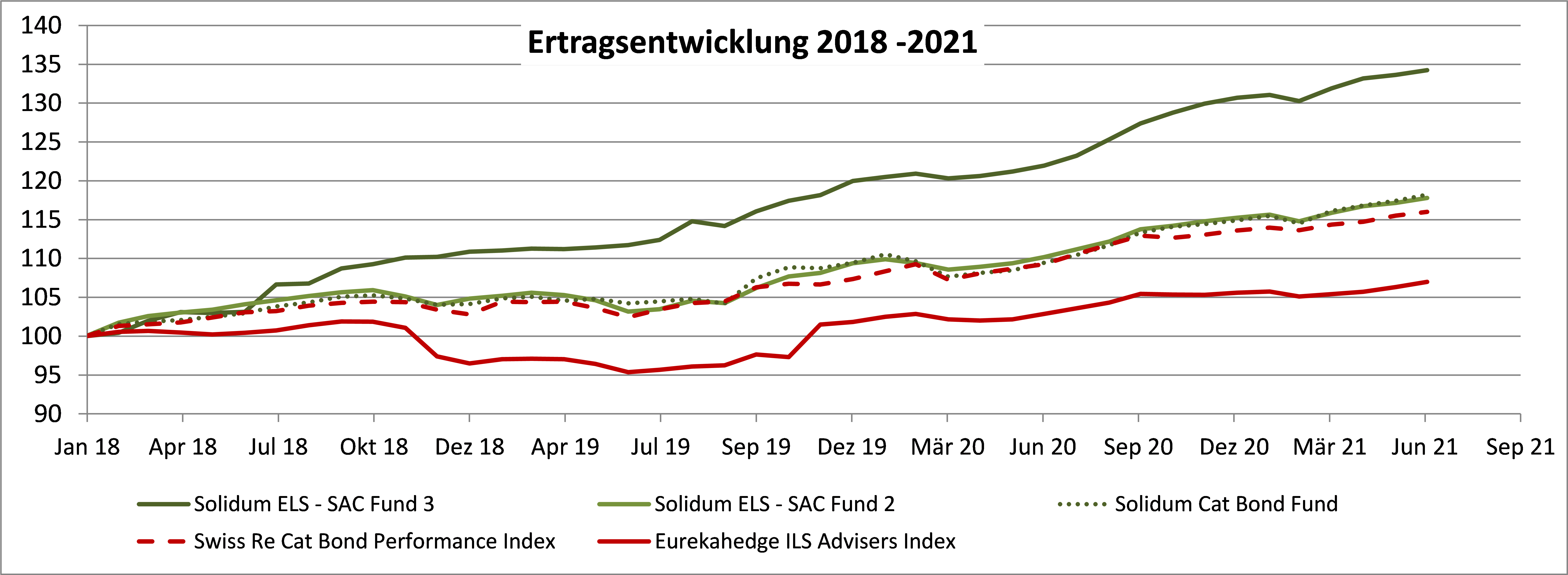

Angesichts der nicht vernachlässigbaren Ereignisaktivität freut es uns berichten zu können, dass die Solidum Fonds die ersten sechs Monate erfolgreich abschliessen und an die im Peervergleich ausserordentlich gute Performance der letzten 3 Jahre anschliessen konnten. Neben der ca. 20 bps Auswirkung im Solidum ELS SAC 2 war Uri ein reines Volatilitätsereignis und die Fluten in Australien waren ohne jegliche Folgen für die Portfolien. Es wirkte sich dabei positiv aus, dass Solidum bei privaten Retrozessionsverträgen keine Aggregatsdeckung schreibt und australischen Gesellschaften schon seit längerer Zeit keine Rückversicherungsdeckung mehr offeriert, da die zu erzielenden Prämien das Schadenspotential nicht decken, wie die Feuer, Hagel oder Flutereignisse in den letzten Jahren zeigten.

*) ohne Kosten, nicht-investierbar

Der ILS Markt im Sommer 2021

In der ersten Hälfte des Jahres wurden 8.1 Mrd. USD an neuen Cat Bonds begeben und weitere 400 Mio. USD befinden sich gegenwärtig in der Vermarktungsphase. In der Summe nähert sich der Markt damit schon zur Jahresmitte den bisherigen Rekordmarken der Jahre 2020 und 2017. Das hohe Interesse an ILS ist wahrscheinlich auf die allgemeinen Unsicherheiten zurückzuführen, die sich Anleger in traditionellen Marktsegmenten vergegenwärtigen müssen. ILS können als Durations-freie und weitgehend marktneutrale «High Yield» Fixed Income Anlagen hier ein stabilisierendes Element in Anlageportfolien einbringen.

Der Sekundärmarkt war um das Ende des ersten Quartals von einem gewissen Nachfrage-Überhang gekennzeichnet. Dieser führte zu steigenden Preisen und Druck auf die Spreads. Marktgerüchten zufolge war das wenig preissensitive Aufkaufen vieler Angebote durch stark gewachsene grosse Cat Bond Fonds der Treiber dieser Entwicklung. Seit Ende April beruhigte sich die Lage aber wieder und seitdem halten sich Angebot und Nachfrage die Waage. Damit stabilisierten sich die Spreads wieder auf einem Niveau, das, abgesehen von einem der Covid Panik geschuldeten Überschiessen im H1 2020, zum letzten Mal zum Ausklang der Finanzkrise im Jahr 2013 gesehen wurde. Der Markt bleibt also weiterhin attraktiv.

Die ILS Anlageklasse unter Umwelt- und sozialen Aspekten (ESG)

Versicherung und Rückversicherung fangen finanzielle Schicksalsschläge, die von einzelnen nicht zu bewältigen wären, in der Gemeinschaft vieler auf. Auf diese Weise erhöhen sie die Resilienz von Gesellschaften, unabhängig vom wirtschaftlichen Entwicklungsgrad der jeweiligen Volkswirtschaften. Beispiele für die stabilisierende Wirkung von Versicherung unter sozialen Aspekten finden sich in vielen Bereichen

- Explizite Programme der Weltbank für Entwicklungs- und Schwellenländer

- Staatliche Pools zur Übernahme schwer versicherbarer Risiken für Eigenheimbesitzer

- Verringerung des Protection Gap und Erweiterung der Partizipation von neuen Gesellschaftsschichten an der finanziellen Sicherheit, die Versicherung bietet.

Bezüglich der Problematik des Klimawandels hat die Kommission der EU in der Taxonomie der verschiedenen Industriesparten die Schaden-Erstversicherung und die Rückversicherung als eine «Enabling Industrie» bewertet. Da der Preisfindungsmechanismus für klimarelevante Risiken finanzielle Anreize setzt, soll eine Verhaltenssteuerung hin zu klima-sensitiverem Handeln über die Marktmechanismen erzeugt werden.

- Schaden-Erst- und Rückversicherung werden von der EU-Kommission explizit in der Liste der Wirtschaftsaktivitäten mit Potenzial zu signifikantem Beitrag zur Anpassung an den Klimawandel geführt.

- Das jährliche Erneuern der Rückversicherungskontrakte erlaubt es, Trends zeitnah abzubilden und bei schädlichem Verhalten von der Deckungszusage abzusehen.

In der Folge ergibt sich daraus für die Solidum ILS Fonds, dass der Solidum Cat Bond Fund gemäss EU SFDR (Sustainable Finance Disclosure Regulation) als Kategorie 8 Fonds klassifiziert werden soll. Die Solidum Fonds mit aussereuropäischem Domizil werden analog zu diesen Vorgaben verwaltet.

Transaktion – Highlight: Dunant Re

Ein interessantes Beispiel für das oben erwähnte soziale Potenzial von ILS ist der Cat Bond Dunant Re.

Seit 2019 arbeitete Solidum mit dem Dänischen Roten Kreuz zusammen, um eine Cat Bond Lösung für schnelle humanitäre Hilfe nach einem Vulkanausbruch in Entwicklungsländern zu entwickeln.

Ausgelöst wurde das Interesse des Dänischen Roten Kreuzes durch das Potenzial für ein kostengünstiges und prozessoptimiertes Settlement für Cat Bond-basierte Nothilfe, das die von Solidum entwickelten ILSBlockchain Technologie auch bei zukünftigen Projekten bietet. Dies könnte, analog der schon breiter eingesetzten „Micro-Finance“, einen zusätzlichen möglichen Weg für „Micro-Insurance“ in Entwicklungsländern eröffnen.

Der Cat Bond Dunant Re wurde von Replexus unter der Leitung von Cedric Edmonds (Direktor Solidum Re) strukturiert und kam im März 2021 an den Markt. Solidum ist einer von drei ILS Investoren, die an der Emission teilnehmen konnten.

Der Bond zahlt 5% Coupon bei 2.2% Expected Loss und stellt damit neben seinem sozialen Aspekt auch ein attraktives diversifizierendes Risiko dar.

Interessierten Lesern sei unter https://www.youtube.com/watch?v=hWUjRM4BS78 ein Kurzvideo des DRK empfohlen. (Link abgerufen 10.6.2021)

Cat Bond Fund: Einführung der I-Klasse und neue Gebührenstruktur

Schliessen möchten wir mit einer Information in eigener Sache. Per 1. April 2021 wurde die Managementgebühr für die normalen Anteilsklassen des Solidum Cat Bond Funds auf 1% gesenkt. Zusätzlich wurde am 1. Mai eine institutionelle Anteilsklasse mit einer reduzierten Gebühr von 0.75% eingeführt. Mit diesen Massnahmen erwarten wir, dass der Fonds seine im Peer-Vergleich schon vorher sehr attraktive Performance noch einmal ausbauen kann.

Für Fragen zur Anlageklasse oder weiterführende Informationen zu den Solidum Fonds stehen wir Ihnen jederzeit gerne für ein Gespräch zur Verfügung. Wir freuen uns auf den weiteren Dialog mit Ihnen über Cat Bonds und Insurance Linked Securities.

Mit freundlichen Grüssen

Solidum Partners AG